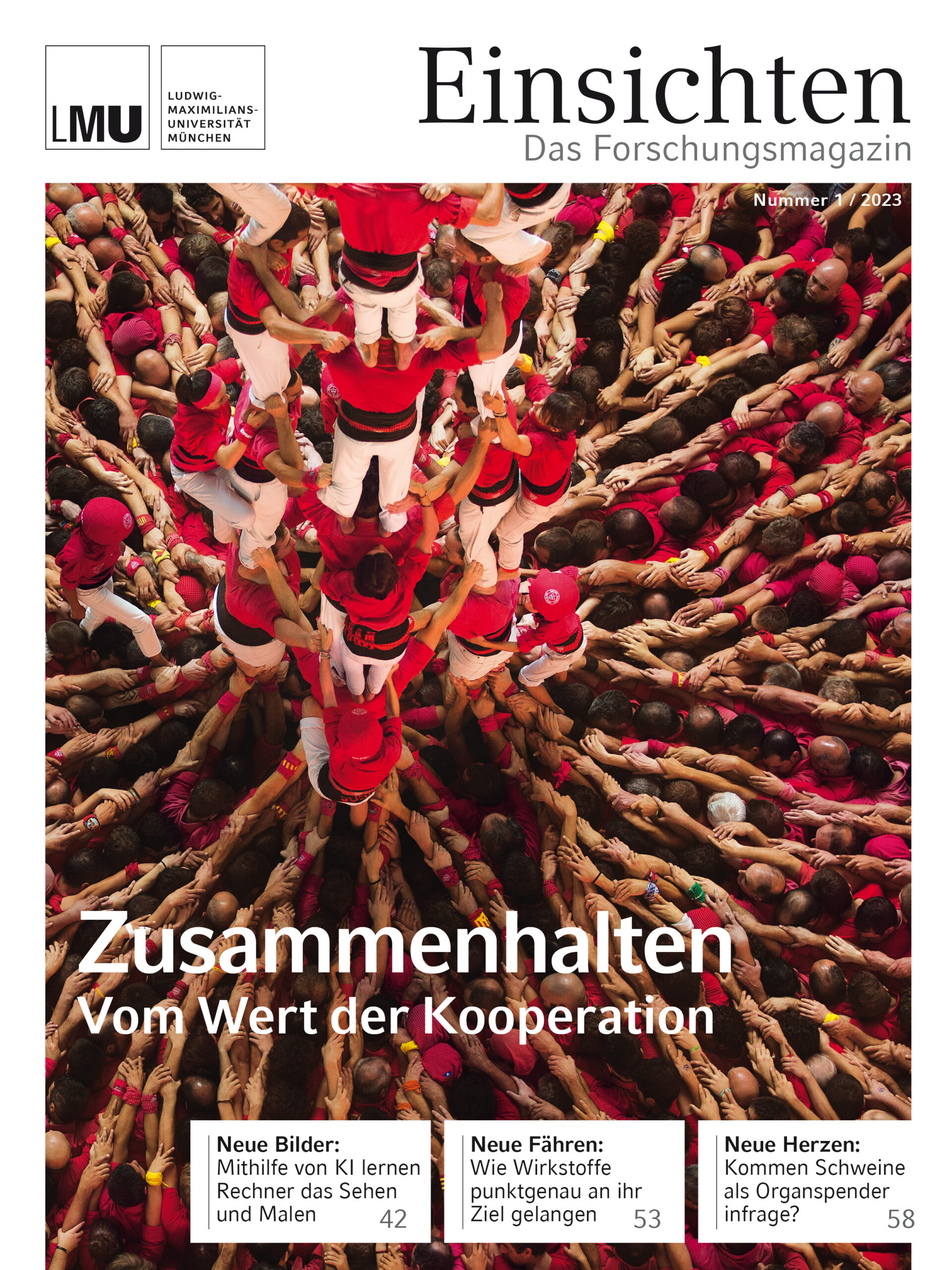

Im Rauschen des Marktes: Längst warnen Experten, dass Algorithmen zu viel Einfluss auf Börsendaten bekommen, nicht immer im Interesse einer adäquaten Preisfindung am Aktien- und Wertpapiermarkt. Nasdaq, Manhattan, New York. Foto: John Taggart/Redux/laif

Es war ein verheerender Blitzschlag, der die amerikanischen Börsen am 6. Mai 2010 traf. Doch es war kein herkömmlicher Blitz, der an diesem Tag beträchtlichen Schaden anrichtete. Es war ein sogenannter „Flash-Crash“, ein blitzartiger Kursverlust, der zeitweise Werte in Höhe von mehreren hundert Milliarden Dollar von den Bildschirmen der Händler verschwinden ließ: Mehr als die jährliche Wirtschaftsleistung Belgiens. Die meisten Kurse erholten sich zwar schnell wieder, Börsengeld löst sich meist nicht komplett in Luft auf, es ändert nur seinen Aufenthaltsort. Doch der Blitzschlag warf weltweit die Frage auf, wie verletzlich die Wertpapiermärkte durch den Siegeszug des computergesteuerten Börsenhandels geworden sind.

Bei der Suche nach den Schuldigen geriet schnell eine damals noch vergleichsweise junge Praxis in den Fokus: Der Hochfrequenzhandel, auf Englisch High Frequency Trading, kurz HFT. Der LMU-Forscher Ryan Riordan untersucht, welche Auswirkungen der Kauf und Verkauf von Wertpapieren innerhalb von Sekundenbruchteilen auf die Finanzmärkte hat.

Der gebürtige Kanadier erinnert sich gut an den Flash-Crash von 2010. Riordan hatte zwei Monate zuvor von der US-Technologiebörse NASDAQ einen Datensatz über Handelsaufträge zur Verfügung gestellt bekommen, den er im Mai 2010 gerade auswertete.

„Überhaupt erst einmal Zugang zu solchem Material zu bekommen, macht etwa ein Drittel unserer Arbeitszeit als Forscher aus“, erzählt der Finanzwissenschaftler mit einem Augenrollen. Aber die Mühe, den NASDAQ-Datensatz zu beschaffen und zu untersuchen, habe sich gelohnt, sagt er. Einige Vermutungen, die er selbst über den Hochfrequenzhandel hatte, seien widerlegt worden.

Rund vier Jahre dauerte es, bis der entsprechende Aufsatz veröffentlicht war. Während die Börsen inzwischen der Inbegriff von Schnelllebigkeit sind, mahlen die Mühlen in der Finanzwissenschaft oftmals langsam, dafür aber eben gründlich, erzählt Riordan. Dementsprechend warnt der Leiter des LMU-Instituts für Financial Innovation & Technology Skeptiker beim Thema HFT davor, bei ihrem Urteil das zu sein, was eben jene Skeptiker dem Hochfrequenzhandel vorwerfen: zu schnell.

Algorithmen als digitale Brandbeschleuniger

Tatsache ist: Beim „Flash-Crash“ von 2010 und bei anderen ähnlichen Börsen-Beben spielten automatisierte An- und Verkäufe von Wertpapieren eine wichtige Rolle. Denn Computerprogramme, die nach bestimmten Algorithmen massenhaft Aktien ankaufen und schnell wieder abstoßen, können Kursbewegungen verstärken. Allerdings gilt es beim Flash-Crash 2010 inzwischen als erwiesen, dass es ein einzelner Mensch war, der die Lawine losgetreten hat, und zwar bewusst. Im April 2015 wurde ein privater Börsenhändler aus London als Hauptverantwortlicher identifiziert. Er gestand später, dass er fingierte Verkaufsorders platziert hatte, um von niedrigeren Kursen zu profitieren.

Weil offensichtlich ein Mensch und kein außer Kontrolle geratener Algorithmus den 2010er Flash-Crash ausgelöst hat, sieht Ryan Riordan in dieser Episode kein taugliches Argument gegen Hochfrequenzhandel. Für den LMU-Forscher ist der Hochfrequenzhandel eine folgerichtige Fortsetzung einer Entwicklung, die am Ende der 1990er Jahre begann.

„Vor 20 Jahren waren die Programme noch recht simpel. Inzwischen kommen wir in Bereiche, in denen Algorithmen so agieren, wie es der Programmierer eigentlich nicht vorgesehen hat.“

Damals bekamen Banken und Börsenbetreiber weltweit Konkurrenz beim Wertpapierhandel. „Die hatten in diesem Bereich ein Monopol, und das war nicht länger haltbar“, stellt Riordan fest. Ab der Jahrtausendwende dann wurde in den USA, Europa und Asien der Wertpapierhandel für Firmen und Privatleute breit geöffnet. Gleichzeitig wurden Aufträge nicht mehr per Telefon oder Fax abgewickelt oder per Zuruf auf dem Börsen-Parkett. Rasch setzte sich durch, was heute Standard ist: Datenaustausch per Computer brachte Verkaufsangebote und Kaufgesuche zusammen. Gleichzeitig erkannten Wertpapierhändler: Wem es gelingt, An- und Verkaufsorders so schnell zu platzieren, dass es die Reaktionszeit von Menschen überfordert, der kann damit viel Geld verdienen. Der Hochfrequenzhandel war geboren.

Inzwischen läuft über HFT ein großer Teil der Aufträge an den internationalen Börsen. Dahinter stehen zum einen in der breiten Öffentlichkeit wenig bekannte Unternehmen, die sich auf ultraschnellen Handel spezialisiert haben, aber auch größere Finanzhäuser. Sie alle können auf verschiedene Weisen vom Hochfrequenzhandel profitieren.

Sie können es ausnutzen, wenn an verschiedenen Wertpapiermärkten Preisunterschiede auftreten. Inzwischen werden Preise etwa im Devisenhandel zwar weltweit nahezu in Echtzeit synchronisiert. Doch falls beispielsweise der US-Dollar an einem Handelsplatz einen Bruchteil einer Sekunde lang etwas billiger ist als an einem anderen Handelsplatz, kann es einem Hochfrequenz-Händler gelingen, von diesem Preisunterschied zu profitieren, bevor ein Mensch ihn überhaupt wahrnehmen würde. Denn HFT läuft mitunter innerhalb von weniger als einer Tausendstelsekunde. Schon seit Jahren platzieren Hochfrequenzhändler ihre Rechner direkt an Börsenhandelsplätzen, um auch die elektronische Übertragungszeit ihrer Orders auf ein Minimum zu verringern.

Neben dem Ausnützen von kleinsten flüchtigen Preisunterschieden können Hochfrequenzhändler die Algorithmen, nach denen Computer automatisiert mit Wertpapieren handeln, so gestalten, dass sie Marktbewegungen extrem früh erkennen und darauf reagieren. Wenn etwa ein Großaktionär eines Unternehmens viele Papiere abstößt, sinkt üblicherweise der Preis, wenn auch oft nur für einen kurzen Moment. HFT-Algorithmen können hier weit schneller zugreifen als menschliche Händler.

Zugreifen in weniger als einer Tausendstelsekunde

Ein vor Einführung des Computerhandels nicht vorstellbares Vorgehen ist daneben das sogenannte „Pinging“. Dieser Begriff kommt aus der U-Boot-Technik: Mit einem Geräusch, dem „Ping“, und dessen Echo, lassen sich etwa andere U-Boote oder Schiffe orten. Hochfrequenz-Händler geben beim „Pinging“ in hohem Tempo Kaufangebote ab und stornieren sie sehr schnell wieder. Wenn etwa ein größerer Investor plant, von einer bestimmten Aktie eine größere Position zu erwerben, lässt sich dadurch herausfinden, was der höchste Preis ist, den dieser Investor zu zahlen bereit ist. Davon kann eine Firma, die HFT betreibt, entsprechend profitieren.

Riordan legt dabei Wert auf eine Unterscheidung: Es gebe illegale Praktiken, bei denen mit Techniken des Hochfrequenzhandels Marktbewegungen manipuliert werden, dazu gehören auch bestimmte Spielarten des „Pinging“. Davon getrennt zu betrachten sei der HFT, der von den Aufsichtsbehörden der verschiedenen internationalen Handelsplätze reguliert wird, und der nach Riordans Einschätzung inzwischen aus dem Wertpapierhandel schwer wegzudenken ist.

Kritiker warnen schon seit Erfindung des Hochfrequenzhandels davor, dass er die Preise von Wertpapieren verzerrt, weil ja nicht Menschen die Entscheidungen über Kauf und Verkauf treffen, sondern Computeralgorithmen. Ryan Riordan ist allerdings bei aufwendigen Untersuchungen zu einem klaren Ergebnis gekommen: Hochfrequenzhandel kann helfen herauszufinden, was der Preis ist, der am besten die Interessen von Käufern und Verkäufern widerspiegelt.

Eine zentrale Kenngröße im Wertpapierhandel ist die sogenannte Geld-Brief-Spanne, auf Englisch „Spread“. Sie beziffert den Abstand zwischen Kauf- und Verkaufsangeboten. Wenn dieser Abstand groß ist, gibt es am Markt keine einheitliche Einschätzung, was der angemessene Preis eines Wertpapieres ist. Fachleute sprechen von einem „Rauschen“, das den eigentlichen Marktpreis überlagert.

Riordan wollte wissen, welchen Anteil das „Rauschen“ bei einer Kursbewegung hat und welche Rolle der Hochfrequenzhandel dabei spielt. „Es hat sehr lange gedauert, bis wir das ausrechnen konnten“, erzählt er. „Denn es ist sehr schwierig, selbst einen Algorithmus zu entwickeln, mit dem sich unterscheiden lässt: Welchen Anteil an einer Kursbewegung haben Informationen, etwa über die Geschäftsentwicklung eines Unternehmens, und welchen Anteil hat das „Rauschen“?“

Das Ergebnis sei deutlich, für ihn aber auch überraschend gewesen, sagt Riordan: Der Hochfrequenzhandel verringert das „Rauschen“ am Aktienmarkt wesentlich. HFT hat deshalb nach Riordans Einschätzung eine wichtige positive Rolle: Er verringert willkürliche Abstände zwischen Angebots- und Nachfragepreisen.

Eine Warnung vor Algorithmen außer Kontrolle

Beim Blick in die Zukunft des computergestützten Wertpapierhandels macht sich Riordan allerdings auch Sorgen. Er ist zwar überzeugt, dass Kontrollen, die in den vergangenen Jahren eingeführt wurden, um den Hochfrequenzhandel zu reglementieren, im Großen und Ganzen funktionieren. Doch die Entwicklung sei so rasant, dass es für Menschen immer schwieriger werde, die Maschinen zu bändigen. „Vor 20 Jahren waren die Programme noch recht simpel“, sagt er und fährt fort: „Inzwischen kommen wir in Bereiche, wo Algorithmen so agieren, wie es der Programmierer eigentlich nicht vorgesehen hat.“ Es könne etwa geschehen, dass Preise vom Computerprogramm immer sofort nach unten gedrückt werden, wenn jemand ein Papier verkaufen will, und immer nach oben, wenn jemand Kaufinteresse zeigt. Das sei aber nicht im Interesse einer adäquaten Preisfindung am Wertpapiermarkt.

Und weil der Hochfrequenzhandel sozusagen blind auf Unternehmensnachrichten oder auch politische Nachrichten reagiert, werde das Schadenspotenzial von Falschmeldungen immer größer, warnt Riordan. Wenn Fake News in den Wertpapiermarkt eingespeist werden, bestehe die Gefahr, dass die Preise immer wieder völlig irrational nach oben oder unten springen. Das wiederum könne zu einer allgemeinen Unsicherheit an den Wertpapiermärkten führen, fürchtet Riordan – mit weitreichenden Folgen: „Bei Verunsicherung ist die menschliche Reaktion erst einmal, nichts zu machen. Aber wir haben in Europa und gerade in Deutschland das Problem, dass beim Thema Wertpapiere viele Leute ohnehin schon nichts machen und nicht genug Menschen Geld in Aktien investieren.“

Nikolaus Nützel

Prof. Dr. Ryan Riordan ist Leiter des Instituts für Financial Innovation & Technology an der School of Management der LMU. Riordan studierte Betriebswirtschaft an der Carleton University, Ottawa, Kanada. Promoviert wurde er mit einer Arbeit zu Economics of Algorithmic Trading am Karlsruher Institut für Technologie (KIT). Er war Assistant Professor am University of Ontario Institute of Technology, Oshawa, Kanada, danach Full Professor an der Smith School of Business der Queen’s University, Kingston, Kanada, wo er Forschungsdirektor des Institute for Sustainable Finance war, bevor er 2022 an die LMU berufen wurde.

0 Kommentare